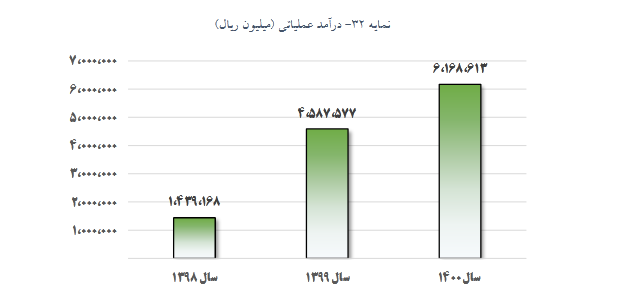

به گزارش صدای بورس، درآمدهای عملیاتی صندوق تثبیت بازار سرمایه برای سال مالی ۱۴۰۰ حدود ۳۴ درصد رشد کرد.

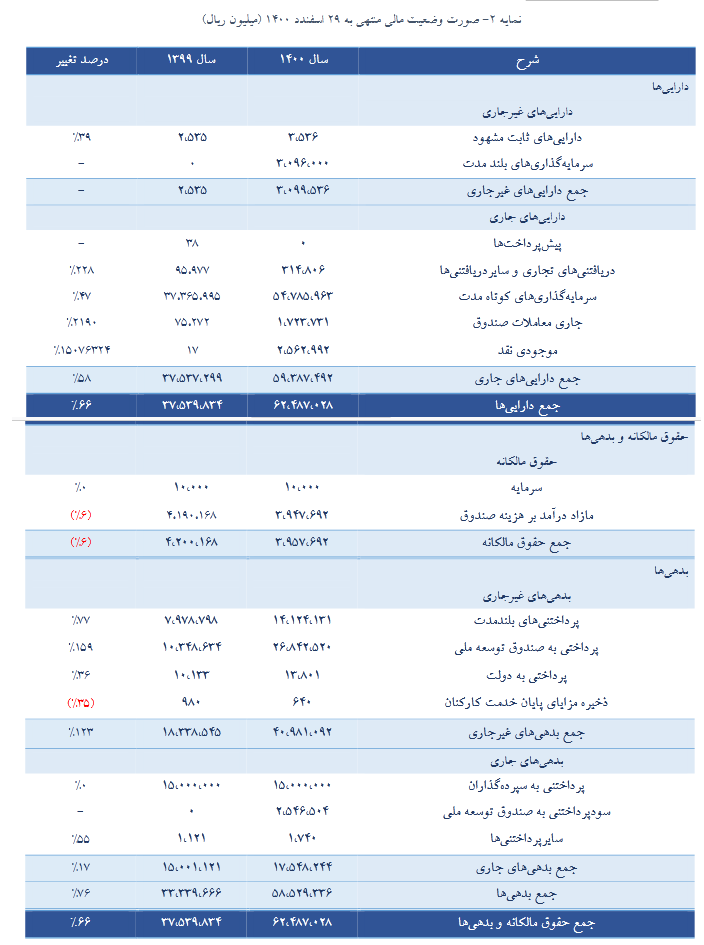

صندوق تثبیت بازار سرمایه گزارش عملکرد سال مالی منتهی به ۲۹ اسفند ۱۴۰۰ را منتشر و بررسی کرد.

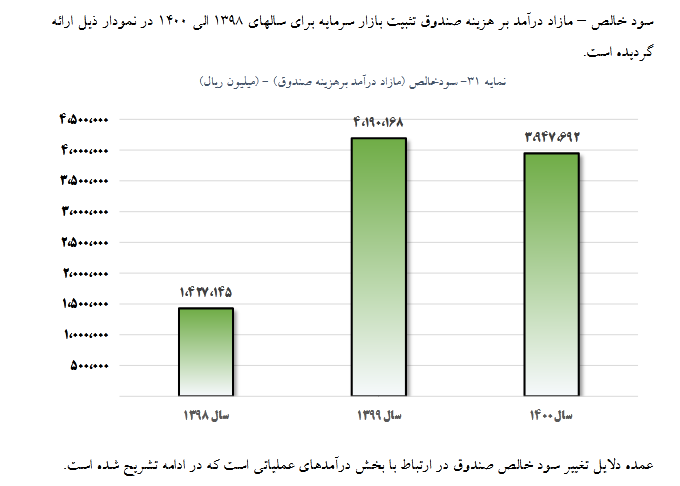

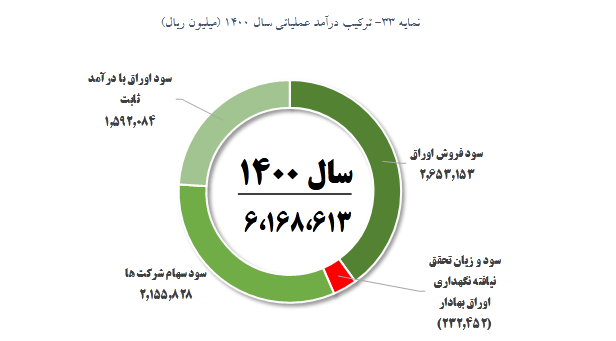

براساس این گزارش؛ سود عملیاتی سال ۱۴۰۰ شرکت مبلغ ۳۹۴۶۶۲۴ میلیون ریال است. این رقم در مدت مشابه سال ۱۳۹۹ مبلغ ۴۱۸۹۹۶۸ میلیون ریال معادل (۰/۶) درصد تغییر است. جمع درآمدهای عملیاتی شرکت برای سال مالی ۱۴۰۰ مبلغ ۶۱۶۸۶۱۳ میلیون ریال است. که در مدت مشابه سال ۱۳۹۹ مبلغ ۴۵۸۷۵۷۷ میلیون ریال حدود ۳۴ درصد تغییر و افزایش داشته است.

صندوق تثبیت بازار سرمایه به استناد ماده (۲۸) قانون رفع موانع تولید رقابتپذیر و ارتقای نظام مالی کشور مصوب۱۳۹۴ تاسیس شده است. این صندوق در تاریخ۲۳/۰۳/۱۳۹۶تحت شماره۴۱۸۸۹نزد مرجع ثبت شرکتها ودر تاریخ۰۴/۰۴/۱۳۹۶تحت شماره۱۱۵۱۴نزد سازمان بورسواوراق بهاداربه ثبت رسیده و مجوز فعالیت صندوق در تاریخ۰۲/۰۵/۱۳۹۶به شماره۳۵۱۰۳/۱۲۱صادر شده است.مدت فعالیت صندوق به موجب ماده (۴) اساسنامه, نامحدود است.

صندوق به عنوان نهاد مالی ثبت شده نزد سازمانبورس و اوراق بهادار, دارایشخصیت حقوقی و مالی مستقل غیردولتی بوده و در چهارچوب مقررات حاکم بر نهادهای مالی موضوع قانون بازار اوراق بهادار جمهوری اسلامی ایران مصوب۱۳۸۴, اساسنامه صندوق, مصوبات هیأت امنا و هیأت عامل در راستای تثبیت بازار سرمایهفعالیت می کند. نشانی دفتر صندوق در تهران, کاووسیه, خیابان ملاصدرا, پلاک۲۷, طبقه چهارم و محل فعالیت اصلی آن در شهر تهران واقع است.

موضوعفعالیت

موضوع فعالیت صندوق طبق ماده۵ اساسنامه سرمایهگذاری در اوراق بهادار ثبت شده نزد سازمان و صندوقهای سرمایهگذاری, اخذ تسهیلات و خریدوفروش داراییهایمالی و سپردهگذاری است. خصوصیات داراییهای موضوع سرمایهگذاری و حد نصابهای مربوط به پیشنهاد هیأت عامل به تصوب هیأت امنا میرسد. فعالیت صندوق طی سال مورد گزارش سرمایهگذاری در اوراق بهادار ثبت شده نزد سازمان و صندوق های سرمایه گذاری و سپرده گذاری بوده است.

برنامههای آتی صندوق تثبیت بازار سرمایه

صندوق تثبیت بازار سرمایه به عنوان نهادی مستقل,تحت نظارتسازمان بورس و اوراق بهادار در تلاش است, ضمن کنترل و کاهش مخاطرات در شرایط وقوع بحران, جایگاه خود به عنوان یکی ازنهادهای اثربخش در افق پنج ساله را تحکیم کند.حضور فعال و موثر در بازارسرمایه و کمک به آرامش روانی فعالین بازار به منظور کنترل ریسکهای عمدهدر هر شرایطی از مهترین اهداف بنیادی این صندوق است.

گزارش عملکرد صندوق تثبیت بازار سرمایه

برنامههای عملیاتی

تحقیق و توسعه در خصوص ضوابط فعالیت و بررسی ابعاد فنی برای ارتقاء اثربخشی معاملات صندوق.

ایجاد پایگاه داده به منظور ثبت دادههای لحظهای مرتبط با عملیات.

اصلاح شیوهنامه معاملات و چهارچوب فعالیت صندوق تثبیت بازار سرمایهمتناسب با توسعه حجم فعالیت ها.

استقرار دومین ایستگاه معاملاتی اختصاصی برای صندوق تثبیت بازار سرمایه به منظورتسهیل دسترسی و افزایش سرعت انجام معاملات صندوق.

بررسی امکان استفاده از سیستمهای معاملاتی خودکار.

اصلاح اساسنامه صندوق تثبیت بازار سرمایه, با اهدافی از جمله: تقویت توان تامین مالی صندوق و تنوع ابزارهای مالی قابل معامله, امکان انتقال سهام از دولت به صندوق جهت توسعه داراییهای صندوق,بهبود نحوه تخصیص عواید سرمایهگذاری ها به ذینفعان.

ارتقاء سیستمهای اطلاعاتی, مدیریتی و مالی.

برنامههای مالی

افشای عمومی صورتهای مالی حسابرسی شدهبرای نخستین بار.

برنامهریزی به منظور کاهش دوره وصول درآمد حاصل ازسود سهام جهت بهبود وضعیت نقدینگی صندوق.

درآمدهای عملیاتی

درآمد عملیاتی صندوق درسه سال اخیردر نمودارهای زیر به تصویر کشیده شده است.

درآمدهای عملیاتی شامل:

سود فروش اوراق, سود سهام شرکت ها, سود اوراقبا درآمد ثابت و سپرده بانکی, سودوزیان تحقق نیافته نگهداری اوراق بهادار وسایردرآمدها است.بخش قابل توجهی از افزایش درآمدهای عملیاتی صندوق ازمحل رشد سود سهام دریافتی ازشرکتها بودهاست کهدر سال ۱۴۰۰نسبت بهسال پیش از آن رشد ۲۱ برابری را تجربه کرده است.

ترکیب درآمد عملیاتی سال مالی منتهی به ۲۹اسفند سال۱۴۰۰در نمودار زیر ارائه شده است.

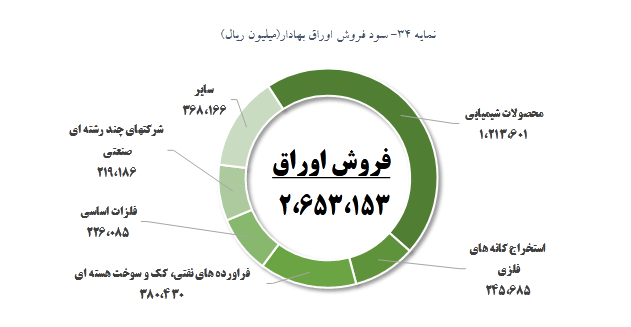

درآمدعملیاتی حاصلاز فروش اوراق

صندوق تثبیت بازار سرمایه درآمد عملیاتی معادل۲,۶۵۳,۱۵۳میلیون ریال از محل فروش اوراق شناسایی نموده است که نسبت به سال پیش از آن۸درصد کاهش داشته است,که عمدتا ً به دلیل تفاوت

در شرایط بازار سرمایه در سال ۱۴۰۰ نسبت به سال بیش از آن بوده است,در سال۱۴۰۰شاخص کلبورسافزایشیمعادل۴.۶درصد راتجربهکردو این در حالی است که شاخص مذکور در سال۱۳۹۹افزایش

بیش از۱۵۰درصد رابه ثبت رساند.

درنمودار زیر ترکیب سود حاصل از فروش اوراق به تفکیک صنایع ارائه شده است.

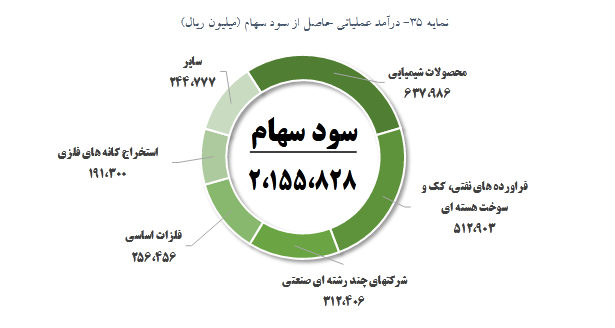

درآمد عملیاتی از محل سود سهام

در سال مالی منتهی به۲۹اسفند۱۴۰۰, صندوق تثبیت بازار سرمایهاز محل سود سهام درآمدی معادل۲,۱۵۵,۸۲۸ میلیون ریال کسب کرده است که نسبت به سال مالی پیش از آن۲۱ برابر رشد داشته است.

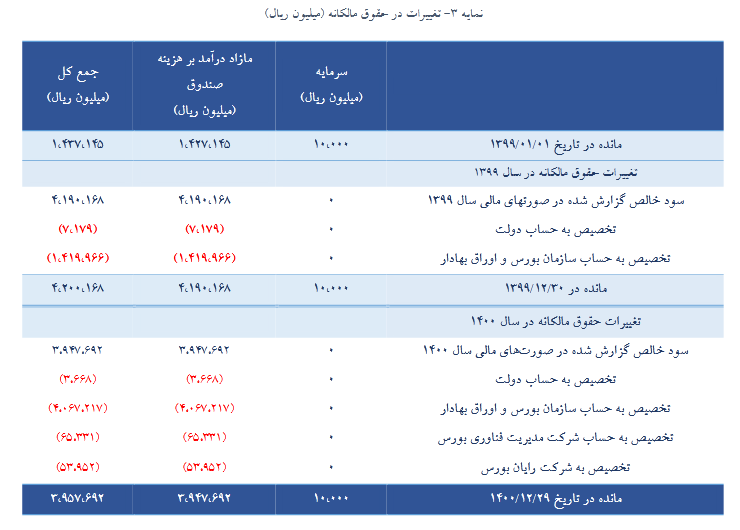

مدیریت سرمایه

ساختار سرمایه صندوق از خالص بدهی و حقوق مالکانه تشکیل میشود. بدهی شامل پرداختنی به سپردهگذاران و پرداختنی بهدولت به موجب ماده ۲۰ اساسنامه و تصمیات جلسه پانصد و ششم هیأت

مدیره سازمان بورس مورخ ۲۰/۱۲/ ۱۳۹۹است.

حقوق مالکانه شامل سرمایه و مازاد درآمد برهزینه صندوق است. طبق بند الف ماده ۲۰ اساسنامه سرمایه صندوق به پیشنهاد وزارت امور اقتصادی و دارایی و توسط سازمانبرنامه و بودجه کشور در لوایح

بودجه سنواتی پیشبینی و از محل اعتبارات مصوب مربوط تامین میشود و شرکت در معرض هیچگونه الزمات سرمایه تحمیل شده از خارج از کشور نیست. طبق ماده (۲۱) اساسنامه, مازاد درآمد بر هزینه

صندوق در هر سال مالی به حساب ذینفعان در دفاتر صندوق منظور میشود.

اهداف مدیریت ریسک مالی

منابع صندوق در معرض ریسک بازار و ریسک نقدینگی قرار دارد. ریسک بازار شامل تغییرات ناگهانی قیمت اوراق بهادار مالکانه و تغییرات قیمت جهانی است. به دلیل عدم وجود داراییها و بدهیهای

ارزی, منابع صندوق به طور مستقیم درمعرض ریسک تغییرات نرخ ارز قرار ندارد. لیکن, تاثیر تغییرات نرخ ارز بر هردو گروه شرکتهای صادراتی و وارداتی به تناسب عملکرد میتواند سرمایه گذاریهای

صندوق را متاثر کند. تحلیلگران صندوق از طریق مطالعات گسترده و ارائه گزارشهای دورهای به اعضای هیأت عامل, به مدیریت بهینه ریسک مالی کمک میکنند. با این حال, با توجه به اینکه هدف

صندوق تثبیت بازار سرمایه, کنترل و کاهش مخاطرات سامانهای یا فرادستگاهی, حفظ شرایط رقابت منصفانه, جلوگیری از ایجاد و تداوم ترس فراگیر در زمان وقوع بحرانهای مالی و اقتصادی و اجرای

سیاستهای عمومی و حاکمیتی در بازار سرمایه و جلب اطمینان سرمایهگذاران خرد است, ممکن است اعضای هیأت عامل علیرغم آگاهی از ریسک های بازار, در مواقع بحرانی اقدام به سرمایهگذاری در

سهام شرکتهای پرریسک کند.

منبع: کارگزاری آبان

نظر شما