به گزارش صدای بورس، پس از آن که لایحه بودجه ۱۴۰۳ برای چکش کاری راهی بهارستان شد و اعداد و ارقام آن زیر ذرهبین کارشناسان و فعالان قرار گرفت، برخی نسبت به افزایش ۳۶ درصدی انتشار اوراق بدهی و سقف تاریخی نرخ تامین مالی انتقاد کردند.

اولین انتقادها از سوی رضا عیوضلو، معاون نظارت بر بورسهای سازمان بورس و اوراق بهادار مطرح شد. او در توئیتی گفته است: آیا در افزایش ۳۶ درصدی انتشار اوراق مالی(اوراق بدهی) ظرفیت بازارهای مالی لحاظ شده است؟ وی این را هم اضافه کرده که به دلیل افزایش تقاضای تامین مالی، نرخها در سقفهای تاریخی هستند.

افزایش ۳۶ درصدی انتشار اوراق بدهی درلایحه بودجه ۱۴۰۳ در حالی است که درسالهای گذشته نیز افزایش انتشار اوراق از سوی دولت برای پرکردن چاله کسری بودجه و حتی افزایش نرخ تامین مالی آن هم به بیش از ۴۰ درصد به دلیل کمبود منابع و سیاستهای انقباضی بانک مرکزی واکنشهای زیادی را به دنبال داشت؛ سیاستهایی که بنگاهها را برای تامین مالی از بازار اوراق در رقابت سخت با دولت قرار داده است.

بررسیها حاکی از آن است که در سال گذشته ۸۸ همت مجوز انتشار اوراق صادر شد. در حالی که سقف انتشار اوراق در سال جاری به ۱۸۷ همت افزایش یافت و با تداوم این روند بنظر میرسد این روند در سال آینده نیز ادامهدار باشد. این درحالی است که در لایحه بودجه ۱۴۰۳ سقف تامین مالی دولت از طریق انتشار اوراق تا ارزش ۲۵۴ همت تصویب شده که گویای افزایش ۳۶ درصدی انتشار اوراق در بودجه است. موضوعی که نشان از تمایل دولت به استفاده از اوراق مالی دارد. با این وجود، در شرایط بیرمقی بازار سرمایه، نکته مهم این است که افزایش ۳۶ درصدی منابع پیشبینی شده برای انتشار اوراق در لایحه بودجه سال ۱۴۰۳ چه تبعاتی به دنبال خواهد داشت؟

بودجه ۱۴۰۳؛ انقباضی و بدون اتکا به اوراق بدهی

سیدامیرحسین شکرآبی، کارشناس اقتصادی گفت: لایحه بودجه ۱۴۰۳ با تغییرات فراوانی نسبت به سالهای قبل به مجلس شورای اسلامی ارسال شد. مهمترین موضوع دراین لایحه، تغییر ساختار بودجهریزی در تبصرهها، جداول و پیوستهاست. بهجز مباحث فرمی بودجه، محتوای بودجه نیز دستخوش تحولات مهمی شده؛ درآمدهای مالیاتی با رشدی نزدیک به ۵۰ درصد، توانسته بیش از ۶۰ درصد منابع عمومی را بهخود اختصاص دهد. موضوعی که در عین نشاندادن کاهش وابستگی به نفت، حاکی از افزایش فشارهای مالیاتی - آن هم در شرایطی که خطر بازگشت به رکود وجود دارد- است.

وی، انقباضیبودن بودجه ۱۴۰۳ را یکی از مهمترین دلایل خطر بازگشت رکود دانست و افزود: هرچند رشد اسمی منابع بودجه ۱۸ درصد افزایش یافته است؛ اما با توجه به تورم - حداقل - ۲۵ درصدی در سال آینده، میتوان گفت رشد حقیقی بودجه منفی ۷ درصد خواهد بود؛ یعنی بودجه عمومی دولت به طور قابل توجهی کاهش خواهد یافت. برای درک بهتر این مسئله میتوان به شرایط سال جاری نگاه کرد؛ بودجه سال ۱۴۰۲ نسبت به سال ۱۴۰۱ حدود ۵۰ درصد رشد کرده؛ بنابراین در سال جاری شاهد سیاست مالی انبساطی بودهایم. در عین حال، سیاست پولی بانک مرکزی انقباضی بوده، چراکه این نهاد پولی و بانکی با کاهش تزریق پایه پولی، تلاش کرد نقدینگی و تورم را کنترل کند. نتیجه چنین رویکردی، باعث برونرانی بخش خصوص از بازار تامین مالی شد؛ چراکه در این شرایط، دولت مخارج خود را افزایش میدهد، اما بانک مرکزی تلاش میکند هرچه بیشتر خلق پول را کنترل کند.

شکرآبی تاکید کرد: نکته حائز اهمیت این است که بخش مهمی از رشد اقتصادی ششماهه ۱۴۰۲ متاثر از هزینههای بخش دولتی در اقتصاد است؛ بهنحوی که سهم هزینه مصرف دولتی از رشد ۷.۵ درصدی اقتصاد ایران در نیمه نخست ۱۴۰۲، معادل ۳.۵ درصد است. بنابراین، اگر سیاست مالی - چنانچه بودجه ۱۴۰۳ نشان میدهد - نیز همانند سیاست پولی انقباضی شود؛ رشد اقتصادی در سال آینده با مخاطرات جدی مواجه خواهد شد. از همین رو گفته شده که احتمال رکود برای سال آینده افزایش یافته است.

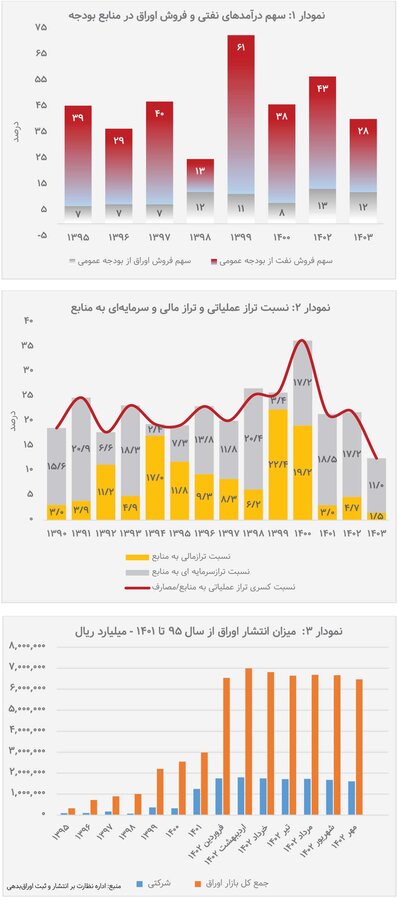

وی با تاکید براینکه رویکرد انقباضی بودجه ۱۴۰۳ بهمعنای کاهش کسری تراز عملیاتی و در حقیقت کسری بودجه است، ادامه داد: با توجه به اینکه سهم درآمدهای مالیاتی تقریباً به ۶۰ درصد کل بودجه افزایش پیدا کرده است، میتوان گفت سهم واگذاری داراییهای سرمایهای (با محوریت درآمدهای نفتی) و داراییهای مالی (با محوریت اوراق بدهی) از تامین هزینههای عمومی کاهش یافته است؛ بهطوری که نسبت درآمدهای فروش نفت و اوراق از منابع بودجه که در سال ۱۴۰۲ بهترتیب معادل ۴۳ درصد و ۱۳ درصد بوده، به ۲۸ درصد و ۱۲ درصد کاهش پیدا کرده است (نمودار ۱).

وی افزود: برای تدقیق بیشتر از سهم اوراق بدهی در بودجه ۱۴۰۳ بهتر است، به نقش آن در رفع کسری تراز عملیاتی و سرمایهای اشاره کرد. در واقع، بهدلیل اینکه بخشی از اوراق بازخرید میشود (تملک داراییهای مالی)، برای میزان خالص واگذاریهای مالی (با محوریت اوراق) باید به تراز مالی و سرمایهای نگاه کرد. آمارها نشان میدهد که با توجه به کسری ۳۰۸ هزار میلیارد تومانی تراز عملیاتی، تنها ۳۶ هزار میلیارد تومان از آن سهم خالص واگذاری داراییهای مالی است و ۲۷۲ هزار میلیارد تومان آن از طریق خالص واگذاری داراییهای سرمایهای تامین میشود. از طرف دیگر، سهم تراز مالی (خالص واگذاری داراییهای مالی) از منابع عمومی بودجه، معادل ۱.۵ درصد است که از سال ۱۳۹۰ بدین سو، کمترین رقم ثبت شده، بهشمار میآید. (نمودار ۲)

- ساره صابری- خبرنگار

- شماره ۵۲۳ هفته نامه اطلاعات بورس

نظر شما