بازار سهام ایران که تا مرداد ماه ۱۳۹۹ با رشدهای عجیب در قیمت سهام و شاخص مواجه بود، بهناگاه روندی نزولی به خود گرفت و سقوط کرد. در پی این اتفاق، کارشناسان بر آن شدند تا دلایل این سقوط را شناسایی و از تداوم روند نزولی بازار جلوگیری کنند.

در این زمان بود که انگشت اتهام به سوی سیاستگذار پولی نشانه رفت و بسیاری از فعالان بازار سرمایه، بانک مرکزی و افزایش نرخهای بهره را از عوامل اصلی سقوط بازار معرفی کردند. این دسته از فعالان بورس معتقدند بودند که متولی بازار پول بدون توجه به شرایط بازار سرمایه و نقش آن در اقتصاد کشور، تنها به دنبال اجرای سیاستهای خود و حمایت از بازار پول است. در واقع بازار پول را به تقابل با بازار سرمایه متهم کردند. این فعالان بازار سرمایه معتقد بودند با افزایش نرخهای بهره، جذابیت سپردهگذاری در بانکها نسبت به سرمایهگذاری در بورس افزایش مییابد، بنابراین سرمایهها از بازار سرمایه خارج و به سمت بانکها سرازیر میشود. بهویژه آنکه بسیاری از سرمایهگذاران ریسکگریز که با افت قیمت سهام دچار زیان شده بودند، برای جبران این زیان، سپردهگذاری بانکی را به عنوان بهترین گزینه انتخاب کردند.

اما آیا چنین ارتباطی بین نرخهای بهره (بانکی و بینبانکی) و شاخص بورس برقرار است؟ آیا میتوان افزایش نرخ بهره را از عوامل سقوط بازار سهام دانست؟ اگر پاسخ مثبت است، چرا بازارهای موازی را متهم نکنیم؟ به عنوان مثال، با سقوط بازار سهام، معمولا بازارهایی همچون طلا و سکه، خودرو، ارز و به تازگی رمزارزها به مقاصد جدید سرمایهگذاران تبدیل میشوند. در اینکه افزایش نرخهای بهره بانکی میتواند در کوچ سرمایهها از بازار سرمایه به بازار پول موثر باشد، شکی نیست، اما صحبت بر سر میزان این اثرگذاری است و البته نباید از میزان تاثیر عوامل دیگر غافل شد. کارشناسان در این گزارش به تبیین این موضوع پرداختند.

پارامترهای یک افزایش و کاهش

امید میرچولی، کارشناس بازار سرمایه درمورد رابطه نرخ بهره، نرخ بهره بین بانکی و شاخص بورس گفت: ملاک ارزیابی سیاستگذاران و بازیگران در بازار پولی نرخ بهره و در بازار سرمایه، قیمت سهام و افزایش و کاهش قیمت آن است.

وی ادامه داد: در بررسی تأثیر این دو بازار که شاخصه اصلی آن نرخ بهره و قیمت سهام است؛ براساس تئوریهای اقتصادی افزایش نرخ بهره باعث کاهش قیمت سهام شده و هر زمان قیمت سهام کاهش یابد منجر به اثرگذاری در بازار پول میشود و در چنین شرایطی منابع و داراییها از بازار سهام به بازار پول منتقل میشود و برعکس درحالی که در شوکهای اقتصادی و سیاسی از جمله جنگها، قیمت سهام افت پیدا میکند و دراین شرایط بخشی از داراییها به بازار پول منتقل میشود و در مواقعی که بحران افزایش مییابد داراییها به سمت بازار طلا حرکت میکند و قیمت طلا افزایش پیدا میکند.

- بیشتر بخوانید:

میرچولی درباره تأثیر نرخ بهره بانکها بر قیمت سهام گفت: هر زمان نرخ بهره بانکی افزایش یافته، قیمت سهام افت پیدا کرده است. به بیانی دیگر، سود سپردهگذاری در بانک افزایش مییابد و قدرت رقابتپذیری برای افرادی که عمدتا ریسکگریز هستند، مهیا میشود. در این صورت منابع از بازار سرمایه خارج و وارد بازار پول میشود.

این کارشناس بازار سرمایه با بیان اینکه دولتها و بانک مرکزی از این ابزار برای مدیریت منابع دارایی موجود برای بازار سرمایه و بازار پول بهره میبرند و برای همین هم یکی از پارامترهای افزایش یا کاهش قیمت سهام، تعیین نرخ بهره توسط بانک مرکزی است، افزود: این موضوع درباره نرخ بهره بین بانکی به گونهای دیگر است. با افزایش نرخ بهره بین بانکی هزینه پول برای بانکها افزایش پیدا میکند و به تبع آن نرخ بهره برای مشتریان بانکها افزایش مییابد و درچنین شرایطی بازار پول جذابتر میشود و قاعدتا سرمایههای سرگردان و داراییهایی که قابلیت نقدشوندگی بیشتری دارد و در اختیار افراد ریسکگزیرتر است، به سمت چنین بازاری سوق پیدا میکند و کم کم منابع جابجا میشود. همچنین در صورتی که نرخ بهره بین بانکی افزایش یابد به صورت آکادمیک باید شاهد ریزش بازار سهام در کل دنیا باشیم اما اینکه در مورد ایران چه اتفاقی میافتد بستگی به شاخصهای تأثیرگذار دارد.

وی ادامه داد: با این توضیحات میتوان گفت رابطه بین نرخ بهره بین بانکی، بهره و قیمت سهام الزاما رابطه خطی نیست بنابراین افزایش یا کاهش یکی باعث افزایش و کاهش دیگری نمیشود. از این رو، وقتی بانک مرکزی به عنوان سیاستگذار حوزه بانکی نرخ بهره بانکی را کاهش یا افزایش میدهد، هزینه پول را برای بانکها مدیریت میکند. به عنوان مثال؛ با افزایش نرخ بهره بین بانکی هزینه مالی بانکها افزایش پیدا میکند که این در مقایسه با نرخ بهرهها یا هزینه تمامشده پول در باقی بازارها از جمله بازار سهام است.

میرچولی تأکید کرد: نرخ بهره بین بانکی سیگنالی برای فعالان بازارهای مالی محسوب می شود که میتوان روند قیمت سهام را پیش بینی کرد. نرخ بهره وام بانکها به مشتریان آنها بر پایه هزینه تمام شده پول که بخش عمده آن نرخ بهره بین بانکهاست، تعیین میشود و نیز نرخ سپرده در بانکها

افزایش مییابد.

به گفته این کارشناس بازار سرمایه این بدان معناست که هزینه پول برای فعالان بازار سرمایه و شرکتهای بورسی از بازار پولی افزایش مییابد و همزمان جذابیت این بازار در مقایسه با بازدهی اوراق با درآمد ثابت یا بازدهی صندوقهای سرمایهگذاری افزایش پیدا میکند که یعنی نهاد ناظر پولی و در رأس آن بانک مرکزی روند جابجایی منابع را به سمت بازار سرمایه مدیریت و کنترل میکند.

بازدهی موهومی

حسین سلطان آبادی، معاون مدیریت تحقیقات اقتصادی بانک خاورمیانه در پاسخ به این پرسش که چرا کاهش نرخ بهره به نفع بازار سرمایه و عموم مردم نیست، گفت: ادعا میشود در کشورهایی که با تورمهای مزمن دست به گریبانند، مردم دچار توهم پولی نبوده و متغیرهای واقعی را مبنای محاسبات خود قرار میدهند. اما به نظر میرسد که در ایران این اصل حکفرما نباشد. دولتمردان و سیاستگذاران ایرانی عمدتاً ثبات نرخ اسمی متغیرها (از نرخ ارز گرفته تا نرخ سود بانکی) را دنبال میکنند و سرمایهگذاران بازار سرمایه به دنبال کسب بازدهی اسمی از این بازارند حتی اگر این بازدهی خود عامل ایجاد تورم باشد.

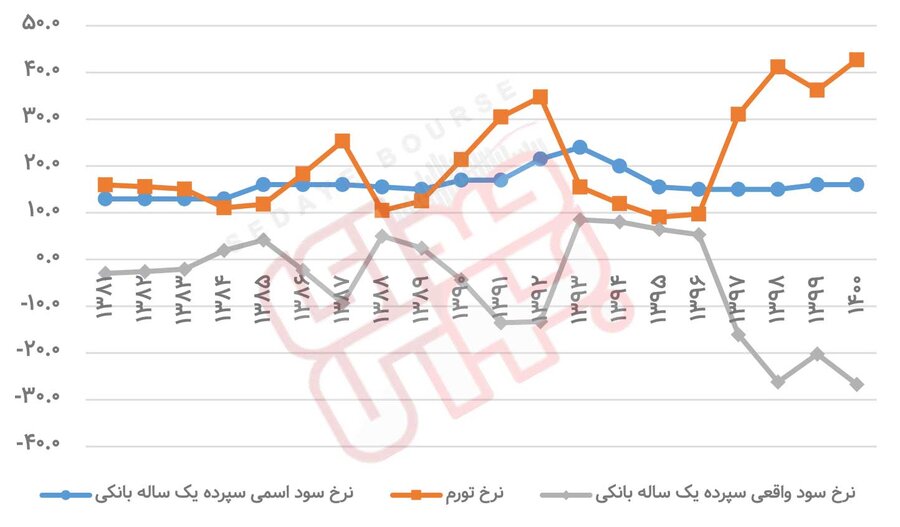

وی ادامه داد: نرخ سود بانکی در دو دهه اخیر بدون توجه به تغییرات شدید نرخ تورم، در بازهای بین ۱۳ تا ۲۴ در نوسان بوده است. به موازات، نرخ تورم در این فاصله هم به حد پایین تکرقمی رسیده و هم نزدیک به حد بالای ۵۰ درصد شده است. به این ترتیب در این دوران هم شاهد مازاد تقاضای تسهیلات و سیاست به شدت انبساطی پولی بودهایم و هم شاهد کمبود تقاضای تسهیلات و افزایش نامتوازن سمت بدهی ترازنامه بانکها و بحران اعسار. در حال حاضر نرخ سود واقعی سپرده یک ساله بانکی حدود منفی ۲۷ درصد است!

سلطان آبادی افزود: جالب است که در این شرایط برخی از اهالی بازار سرمایه نرخ بالای سود اسمی اوراق دولتی را عامل رشدنکردن شاخص بازار سهام میدانند، بدون اینکه به نرخ سود واقعی منفی آن توجهی داشته باشند. در واقع اگر دخالت بانک مرکزی در بازار ثانویه اوراق دولتی نبود، نرخ سود اسمی اوراق دولتی و تبعاً نرخهای سود اسمی بازار بین بانکی و نرخهای سود اسمی سپردههای بانکی در سطوحی بسیار بالاتر رقم میخورد.

به گفته معاون مدیریت تحقیقات اقتصادی بانک خاورمیانه در واقع سیاست انبساطی پولی بانک مرکزی بوده است که ثبات نرخهای بهره اسمی را به همراه آورده و نتیجه آن چیزی جز تشدید تورم و منفیتر شدن نرخهای بهره واقعی نیست. فارغ از این، در هیچ کجای دنیا و در هیچ کدام از متون اقتصادی، هدف بانک مرکزی از اعمال سیاست پولی حمایت از بازار سرمایه نیست، بلکه کنترل تورم است.

وی با بیان اینکه شکی نیست که انتشار گسترده اوراق دولتی منابع مالی محدود را جذب خود کرده و در فرآیند تزاحم مالی، تأمین مالی بخش خصوصی را با دشواری مواجه میکند، گفت: راهکار این مشکل خرید بیشتر این اوراق از سوی بانک مرکزی و کاهش بیشتر نرخهای بهره نیست، بلکه چاره را باید در انضباط مالی دولت و کنترل کسری بودجه جستوجو کرد. کاهش نرخهای بهره شاید بازدهی اسمی برای بازار سهام به همراه داشته باشد، اما اثر تورمی آن، این بازدهی اسمی را خنثی خواهد کرد و البته دود این به اصطلاح حمایت از بازار سرمایه، بیشتر از همه در چشم اقشار ضعیف جامعه خواهد رفت که هماکنون نیز زیر بار تورم کمر خم کردهاند.

سلطان آبادی افزود: فراموش نکنیم که طبق گزارش پایش محیط کسب و کار، فعالان اقتصادی کشور مهمترین مانع پیش روی خود را در سالهای اخیر بیثباتی قیمتها عنوان کردهاند. تا این مانع از پیش روی تولید کشور برداشته نشود، بازدهی واقعی ایجاد نخواهد شد تا بین سهامداران توزیع شود.

مأخذ: بانک مرکزی جمهوری اسلامی ایران

یادداشت: با توجه به منتشر نشدن نرخ تورم از سوی بانک مرکزی در دو سال اخیر، برای سالهای ۱۳۹۹ و ۱۴۰۰ از نرخ تورم اعلامشده از سوی مرکز آمار ایران استفاده شده است. برای سال ۱۴۰۰ آخرین داده در دسترس یعنی تورم سالانه آذرماه لحاظ شده است.

- ارمغان جوادنیا - خبرنـگار

نظر شما