به گزارش صدای بورس، بررسی تاریخی دورههای رونق و رکود در بازار سرمایه میتواند راهگشای بسیاری هم برای سرمایهگذاران و هم برای تصمیم سازان باشد. ممکن است در دورههایی روندهای تاریخی کاملا شبیه به هم باشند، اما قطعا عدم توجه به جزئیات در این شباهتها و تفاوتها میتواند سرمایهگذاران را به شدت با مشکل مواجه کند.

این روزها در بسیاری از مباحثات مربوط به بورس تحلیلهایی دیده میشود که دوره فعلی بازارسرمایه را با سال ۹۲ مقایسه میکنند. روندهایی که در کلیات شباهت زیادی با یکدیگر داشته؛ اما در جزئیات تفاوتهای بسیاری دارند.

شباهتهای اوضاع بورس ۹۲ با بورس ۹۹

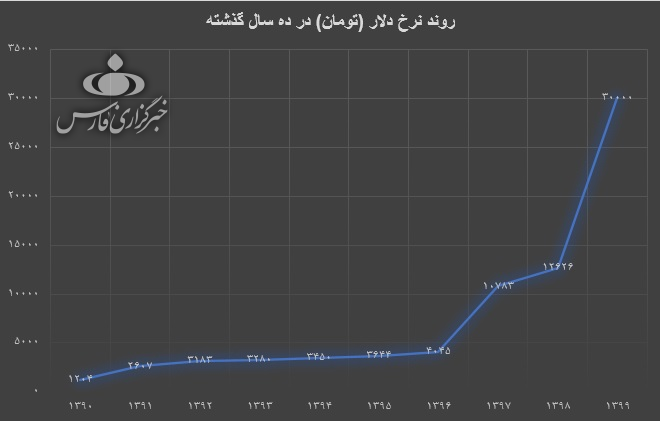

در ده سال گذشته، با سه جهش در نرخ ارز مواجه بودهایم. در سالهای ۹۲، ۹۸ و ۹۹ جهش عمدهای در نرخ ارز اتفاق افتاده است. هر یک از این جهشها به دلالیل مختلف رخ داده است. در اینجا به دنبال بررسی این عوامل بنیادی نیستیم، اما با بررسی دقیقتر میتوان دریافت بعد از هر یک از این جهشها با تاخیر بازار سرمایه نیز وارد فاز صعود شده است.

در هر دو دوره سال های ۹۲ و ۹۸ عامل اصلی و محرک قوی شاخص بورس بعد از رشد قابل توجه نرخ دلار رخ داده است. افزایش قیمت دلار سبب افزایش قیمت کالاها و افزایش سود آوری و فروش شرکتهای بورسی شده است.

با از بین رفتن اثر این جهش در نرخ ارز، بازار به حالت متعادل بازگشت و جهش دیگری در سود آوری شرکتها شکل نگرفت. این موضوع نیز در شرایط فعلی بازار سرمایه تا حدود زیادی قابل مشاهده است؛ افزایش شدید نرخ ارز طی دو ماه گذشته و افزایش نرخ تورم تا ۴۰ درصد در ماه با یک فاز تاخیری به بورس سرایت خواهد کرد و این بازار با جهش مواجه خواهد شد.

البته باید به این نکته توجه کرد که در هر سه برهه یاد شده، تعداد کدهای صادر شده بورسی به شدت رشد داشته و برخی از کارشناسان دلیل کاهش شاخص در این برههها را هجوم افراد با آموزش بسیار کم به بازار سرمایه و رفتار هیجانی در بورس میدانند.

تفاوت بورس ۹۹ با دورههای رونق گذشته

اما با نگاهی به آنچه در این دورههای رونق و رکود در بورس رخ داده است، میتوان دلایلی برای تفاوت این دورهها بر شمرد. یکی از معیارهایی که در هر دوره برای انتخاب نماد میتواند کمک قابل توجهی به سهامداران کند، نسبت P/E (نسبت قیمت سهام به عایدی) در بازار سرمایه است. در دوره های گذشته نسبت کسب سود به میزان سرمایه گذاری (مفهوم اولیه نسبت P/E) نهایتا به ۵ میرسید. یعنی برای به دست آوردن یک واحد سود باید ۵ واحد سرمایهگذاری انجام شود، اما کارشناسان اقتصادی معتقدند در حال حاضر P/E بازار ۱۵ تا ۲۰ است. این مساله نشان میدهد در حال حاضر برای کسب سود باید سرمایهگذاری بیشتری انجام داد.

کاهش ارزش بورس و رسیدن ارزش بازار سرمایه به میزان سالهای گذشته و افزایش نرخ P/E نشان از یک تحول عمده در بازار سرمایه و سرمایهگذاری در این بازار دارد.

البته نباید از تفاوتهای اساسی در اقتصاد کلان و شرایط سیاسی کشور در دو برهه نیز غافل شد. تفاوتهای سیاسی در داخل کشور در این برههها و تحولات بین المللی نیز از دیگر تفاوتهای عمده این زمانها بوده است. البته تصمیمات اشتباه سازمان بورس و اختلافات در دولت، نوسانگیری شرکتهای حقوقی از دیگر عوامل متفاوت شدن این دو برهه هستند.

سهامداران چه کنند؟

اینکه باید حتما به روندهای کلان در انجام معاملات دقت شود، یک اصل مهم در هر نوع سرمایه گذاری است. اما مقایسه روندهای تاریخی با دلایل به ظاهر مشابه میتواند یک انحراف عمده در نحوه تصمیم گیری افراد ایجاد کند. افراد حاضر در هر بازاری مخصوصا بازارهای مالی باید به این نکته توجه کنند هر دوره زمانی ویژگیهای مخصوص به خود دارد و هر سهامدار و یا بازیگر در بازارهای مالی باید بر اساس هر یک از این ویژگیها استراتژی خاص خود را تعیین کند.

توجه مطلق به شاخص کل و یا شاخص کل هموزن میتواند تا حد زیادی در تصمیم گیری انحراف ایجاد کند. بهترین تصمیم گیری در بازارهای مالی مربوط به نحوه انتخاب و تصمیم گیری درباره هر نماد است.

انتخاب نمادهایی با ارزندگی بالا و بنیاد قوی در هر برهه زمانی میتواند تا حدودی راهگشا باشد و حداقل افراد را در قرار گرفتن در مرحله زیاد جلوگیری کند./فارس

نظر شما