به گزارش صدای بورس، نگاهی به عملکرد ۳ سال اخیر بازار سرمایه و روند شاخص کل در کنار عقبماندگی از سایر بازارها نشان دهنده نکات قابل توجهی است. به طور مثال از ۸ آبان ماه ۱۴۰۱ تا ۱۶ اردیبهشت ۱۴۰۲ شاهد رشد بیش از ۱۰۰ درصدی شاخص کل بودیم این که در مدت ۶ ماه شاخص ۲ برابر شد منطقی به نظر نمیرسد.

ریزش بازار از ۱۷ اردیبهشت تا ابتدای شهریور نیز مشخصا نشان دهنده بازاری غیر منطقی و غیر قابل پیش بینی است. در این ۴ ماه نیز شاهد ریز بیش از ۵۰ درصدی بودیم. به طوری که بسیاری معتقدند بازار از ریل حرکتی درست خارج شده است. مهمترین عوامل بر فراز و فرود بازار سرمایه اخبار، رانت، از بین رفتن شفافیت و پیشبینی ناپذیری حال حاضر آن هستند. پیش از این نیز در سال ۹۸ و ۹۹ شاهد چنین اتفاقاتی بودیم.

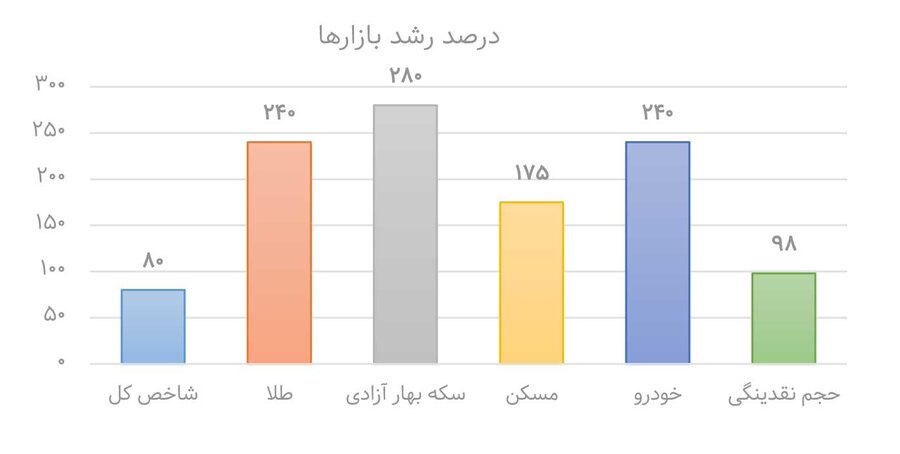

سایر بازارها در ۳ سال اخیر رشد به مراتب بهتری نسبت به بازار سرمایه داشتهاند اما شاخص کل بورس رشد اندک و غیر قابل توجهی را نشان میدهد. بازدهی بورس در این مدت در مقایسه با سایر بازارها بسیار ناچیز و غیر جذاب بوده است. شاخص کل از ۲۵ اردیبهشت سال ۱۴۰۰ تا ۱۴۰۳ از حدود ۱ میلیون و ۱۸۵ هزار واحد به ۲ میلیون و ۱۶۰ هزار واحد رسیده است در حالی که طلا از حدود یک میلیون تومان به ۳ میلیون و ۴۰۰ هزار تومان، سکه بهار آزادی از ۱۰ به ۳۸ میلیون تومان، میانگین قیمت مسکن از حدود ۳۰ به ۸۳ میلیون رسیده و متوسط قیمت خودرو نیز به طور میانگین ۲.۵ برابر شده است. در این بازه زمانی نقدینگی نیز از ۴ هزار همت به نزدیک ۸ هزار همت رسیده است. بنابراین مشخص است که رشد شاخص کل از ۱۴۰۰ تا کنون از تمام بازارها عقب مانده است و حتی از نقدینگی نیز جا مانده است.

تخریب دورنمای بازار سرمایه

نائب رئیس هیات مدیره کار گزاری بانک خاور میانه درباره دلیل رشد نکردن بازار سرمایه گفت: در یک کلام فقدان دورنما یا دورنمای تخریب شده. وقتی نرخ صندوقهای درآمد ثابت به ۳۵ درصد رسیده است طبیعتا میل به خرید سهام به شدت کاهش مییابد.

داریوش روزبهانه افزود: عواملی همچون رسیدن risk free به ۳۴ درصد، تثبیت نرخ دلار روی ۶۰ هزار تومان، افزایش نرخ رشد نقدینگی سالانه ۳۰ درصد، تثبیت قیمت نرخ محصولات کارخانهها و ... بر وضعیت حال حاضر موثر هستند؛ در چنین شرایطی که همه چیز فریز است نمیتوان انتظار داشت که شاخص رشد کند.

وی ادامه داد: همچنین شاهدیم نرخ نیما را پایین و نرخ درآمدثابت را بالا برده و جلوی رشد P/E را میگیرند و شرایط را برای فاندامنتال بحرانی کرده و مسائل مالی برای شرکتها ایجاد می کنند به طور مثال هزینه برق ۲ سال قبل را از فولاد میگیرند. از طرفی مسائل مالیاتی کشور در ابهام و ریسکهای سیاسی بالاست. احتمال موفقیت ترامپ در ریاست جمهوری آمریکا و از سوی دیگر اینکه مشخص نیست نتیجه ریاست جمهوری کشورمان چه خواهد شد. مجلس هم نه تنها در زمینه بازار سرمایه که در سایر زمینهها نیز ناکارآمد بوده و عملکرد قابل قبولی نداشته است، در روزهای اخیر شاهد نوسانهای شدیدی هستیم و در چنین وضعیتی مشخص است اتفاق مثبتی نخواهد افتاد.

روزبهانه در ادامه گفت: فقدان دورنما بزرگترین مشکل پیش روی بورس است. در بورس، آینده خریداری میشود اما فاقد آیندهایم زیرا آیندهای نشان داده نمیشود که بخواهیم بخریم. این کارشناس بازار سرمایه افزود: بازارهای دیگر نیز همچون ملک در رکود هستند، با سرمایهای ملکی را میسازند و منتظر افزایش قیمت آن میشوند، مشخص نیست نرخها چگونه افزایش مییابد. وی ادامه داد: بازده صندوقهای طلا بین المللی بوده و دلیل داخلی نداشتهاند، انتهای هفته شاهد رشد اونس جهانی طلا هستیم اما در روزهای تعطیل بین المللی که بازار ایران فعال است اثر آن را نمیبینیم زیرا همه چیز تصنعی است. وقتی از روی ترس میخواهیم همه چیز تثبیت شده باشد نتیجه میشود اینکه شاهد بورسی با این وضع باشیم. در یک سال و نیم اخیر حدود ۲۰۰ همت پول از بورس خارج شده، همچنین شاهد ماهها ابهام مالیاتی هستیم و مشخص نیست درنهایت مجلس چه تصمیمی برای آن خواهد گرفت از طرفی صندوقها باید به سختی با سیستم بانکی مبارزه کننند و ناگهان بانک مرکزی مجوز گواهی ۳۰ درصدی را میدهد در چنین شرایطی طبیعتا جانی برای بورس نمیماند.

این کارشناس بازار سرمایه در انتها گفت: همه مدیران سرمایه گذاری مدل سال ۱۴۰۳ را نوسانگیری میدانند هرچند رسما اعلام نمیکنند. با این روش عملا نظام فاندامنتال از بین میرود. نگاه بلند مدت به بازار سرمایه را تخریب کردهایم و به همین دلیل نمیتوان انتظاری برای رشد بازار سرمایه داشت.

رشد بورس در گرو نرخ دلار نیمایی

ابراهیم سماوی در رابطه با وضعیت بازار سرمایه گفت: تفاوت اصلی بازار سرمایه با سایر بازارهای موازی در این است که اولا ترسوترین پولها در آن قرار دارند و با اخبار منفی سریع خارج میشوند و به تقسیری بیشواکنشی نسبت به سیگنالهای منفی دارند تا بازار بهتری بیابند، دوم اینکه دولت به شدت روی بازار سرمایه تاثیر گذار و تعیین کننده است در حالی که در سایر بازارهای موازی به این شکل نیست.

این کارشناس بازار سرمایه افزود: نکته دیگر این که باید بازار جذابیت داشته باشد تا حجم نقدینگی قابل توجهی وارد آن شود. مادامی که صندوقهای درآمد ثابت نرخ بالای ۳۰ درصد به سرمایه گذاران میدهند یعنی باید از منظر بنیادی به دنبال سهمی باشیم که نسبت سود به قیمت یا P/E آینده نگر یا فوروارد آن کمتر از محدوده ۳ باشد که به ندرت در بازار سرمایه این مورد پیدا میشود. نکته دیگر این که تصمیمات خلقالساعه ای که توسط نهادهای ناظر و کابینه اقتصادی گرفته شده است و تصمیمات بانک مرکزی درباره نرخ بهره بین بانکی، انتشار اوراق گواهی سپرده ۳۰ درصدی و ... نشان دهنده این است دولت فعلی به بازار سرمایه توجهی ندارد و آن را صرفا یک بازار اقماری دانسته و وزن چندانی به آن نمیدهند. همچنین عرضههای اوراق اخزا در روزهای اخیر نیز منجر به فشار بیش از بیش به بازار سهام شد.

سماوی ادامه داد: امیدی که در هفته سوم اردیبهشتماه وجود داشت و در حال حاضر از بین رفته است بحث افزایش نرخ نیما بود. فعالان بازار سرمایه امید داشتند با توجه به رشد دلار در بازار غیر رسمی که به بالای ۶۰ هزار تومان رسیده بود حداقل نرخ نیما ۲۰ تا ۲۵ درصد رشد کند اما این اتفاق نیفتاد و با این وضعیت عملا بهای تمام شده شرکتها با تورم بالا رفته و متورم میشود اما نرخ فروش آنها نرخ دستوری بوده که منجربه کاهش شدید حاشیه سود خالص شرکتها میشود. با توجه به همه این موارد اگر همه تکه های پازل را کنار هم بگذاریم نشان میدهد که با شرایط فعلی بازار سرمایه چندان جذابیتی ندارد مگر این که تصمیمی به ویژه در حوزه نرخ نیما گرفته شود زیرا نمیتوان نرخ بهره را به سادگی تغییر داد و تغییرات نیز در بلندمدت مشخص میشود اما دولت میتواند در دستور کار خود قرار دهد تا نرخ رانتی نیما را افزایش داده و یا حداقل تک نرخی کند.

وی در رابطه با تاثیر افزایش نرخ دلار بر بازار سرمایه گفت: این افزایش نرخ دلار در بلند مدت در بازه زمانی ۲ تا ۵ سال جهش خود را نشان داده و جاماندگی خود را جبران میکند. جاماندگی فعلی بورس نیز به این دلیل است که نرخ ارز جایی در بورس اثر گذار است که نرخ نیما اثر گذار است چون اثر شرکتهای کامودیتی محور که صادرات دارند بر اساس نرخ نیمایی فروش خود را انجام می دهند بنابراین اثر واقعی افزایش نرخ ارز بر بورس را صرفا میتوان با افزایش نرخ ارز نیمایی دید هرچند تجربه ثابت کرده است که دولتمردان بالاخره مجبور میشوند نرخ دستوری را تغییر دهند و این گپ ۵۰ درصدی که بین نرخ آزاد و نیمایی وجود دارد پایدار نخواهد ماند.

سماوی در باره استراتژی فعالان بازار سهام گفت: وقتی بازار چشم انداز خوبی در کوتاه مدت ندارد، سرمایه گذاران چه مبنای تصمیم گیریشان فاندامنتال چه تکنیکال و چه تابلوخوانی باشد سود های کم و کوچک را محقق میکنند چون می دانند پایدار نیست و پشتوانه بنیادی ندارد. اما نکته این است که برندگان سال ۹۸ و ۹۹ بازار سرمایه کسانی بودند که در سال ۹۵ و ۹۶ در اوج رکود بازار سهام پرتفوی خود را چیدند و این نکته مهمی است که باید مورد توجه قرار گیرد. در حال حاضر نیز بسیاری از سهامداران بنیادی همین کار را انجام میدهند که حدود ۷۰ تا ۸۰ درصد پرتفوی خود را کنار گذاشته و با باقی آن نوسانگیری میکنند.

- محمدرضا شاهوردیلو - خبرنگار

- شماره ۵۴۱ هفته نامه اطلاعات بورس

نظر شما